Comprare Oro per il futuro

Il futuro mostra una indecisione politica ed economica che esploderà a breve, come una bolla, nel sociale. L’inflazione per ora viene contenuta con la decisione della Federal Reserve (FED) di aumentare il costo della stampa di denaro. Rallenta la svalutazione del dollaro e il prezzo dell’oro da investimento si abbassa di conseguenza. La politica restrittiva della FED contiene l’emissione di moneta la quale riacquista valore, frena la speculazione finanziaria ma introduce una possibile recessione.

In Europa ci sono i BTP Eurozona (detti anche BUND) della BCE, la cui emissione crea debito allo Stato richiedente. La BCE sta tentando di frenare l’inflazione con la richiesta di una commissione dello 0,25%, un atto estremo della quale ha bisogno, per mantenere in vita l’Euro. Il bisogno di credito degli Stati oggi, cozza con l’esigenza di contenere l’indebitamento europeo. Una dicotomia molto pericolosa.

Infatti, se da una parte la BCE continua “a dare credito” agli Stati Euro, dall’altro ha assoluto bisogno di stimolare i consumi per recuperare quel credito e mantenere in equilibrio il sistema finanziario. Ridurre i tassi di interesse sui titoli dello 0,25%, vuol dire togliere lo 0,25% di rendimento sui risparmi, sempre più intaccati dall’inflazione. E i cittadini comprano lo stesso BTP europei al 2% per sostenere l’Europa e l’Euro che perde potere di acquisto al 5% all’anno dal 2002.

DIFENDERSI DAL DEBITO

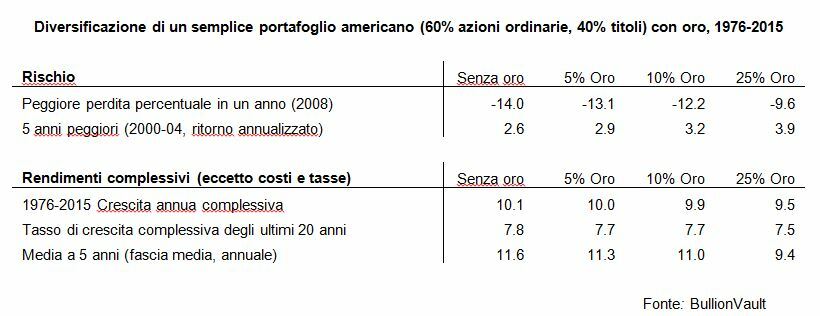

Comprare oro fisico da investimento per il futuro è una diversificazione che aiuta a sopportare questa nuova crisi all’orizzonte. Si tratta di difendersi e non di speculare. Di arrangiarsi e sperare che il nostro risparmio non venga trascinato nel buco nero dell’indebitamento. Dal 2002 il sistema di emissione BCE, avrebbe dovuto difenderci dal Debito Europeo, ma l’inflazione e l’aumento dei prezzi non si sono fermati. La bolla valutaria è cresciuta. Quindi servono più soldi per acquistare le materie prime. La qualità del lavoro e degli stipendi, così come l’occupazione, non sono migliorati.

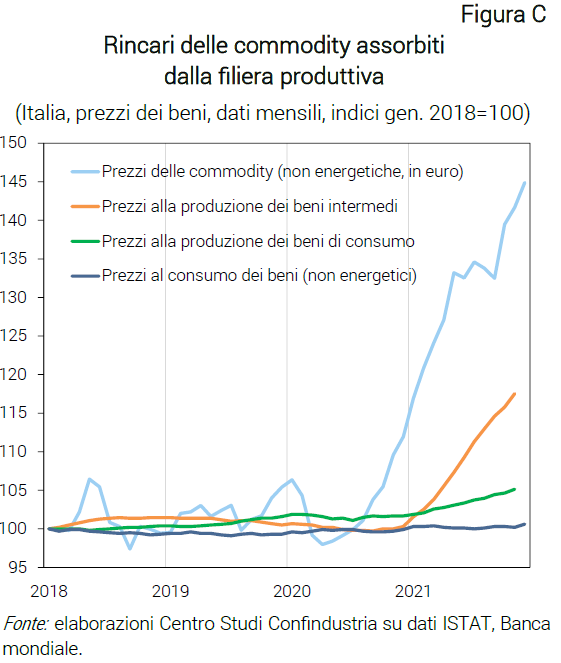

Ma perchè cresce il prezzo delle materie prime? Costa di più produrla? O costa di più comprarla? Quando una quantità di moneta comprava un bene con 100 e ora ci vuole 110, allora la nostra moneta probabilmente si è svalutata. Oppure costa di più produrre quel bene. In tutti e due i casi il nostro denaro inoperoso perde di potere d’acquisto. Se lo investiamo in titoli di Stato perderemo potere di acquisto perchè gli interessi non coprono l’inflazione. E poi c’è l’effetto delle CAC. La crescita del prezzo delle materie prime genera ottimi rendimenti, ma è molto pericoloso per le politiche economiche.

LE COMMODITIES

I titoli legati alle materie prime dette commodities, scambiano virtualmente quantità di beni. Quando l’indice di scambio è alto, si presuppone che ci sia interesse per quella materia prima e se ne alza il prezzo. Ma nella realtà lo scambio del bene è sempre lo stesso. Nonostante ciò, l’effetto è un innalzamento del prezzo di quella materia prima per effetto delle speculazioni di borsa. Questo succede anche all’oro detto “finanziario”, gli ETC, scambiati in borsa. Possono far variare il prezzo dell’oro del 20-25%,

La speculazione in titoli energetici fa parte di quell’economia dopata che crea bolle finanziarie. Quando esplodono creano i Lehman Brothers che generano nuove tasse per i lavoratori. Gli Americani hanno dovuto pagare il danno di 800 miliardi di dollari dal 2008 al 2018. Ed ora ripartono spolpandosi l’Europa con la scusa della difesa dell’Ucraina, dopo la pseudo Pandemia.

Nel 1929 successe la stessa cosa, quando gli Americani entrarono in recessione dopo l’esplosione della bolla finanziaria del giovedì nero della borsa di New York. Vennero ritirati i soldi per il sostegno del Primo dopo-guerra e l’Europa entrò in recessione. Per contenere l’inflazione si decise di agganciare il valore dei soldi al prezzo dell’oro delle Riserve Auree. Ma a poco servì, se non a portare l’Europa in una nuova era autoritaria.

LE RISERVE AUREE CENTRALI

Prendiamo ad esempio l’oro: meno se ne estrae e più aumenta di prezzo. Perchè? Si usa più oro nel mondo? I gioiellieri, i dentisti, gli elettricisti usano più oro per le loro produzioni? E ciò giustifica il prezzo che è quintuplicato dal 2000 ad oggi? No. Sono più fattori:

- 1. L’esaurimento delle fonti

- 2. la svalutazione del dollaro/euro

- 3. l’aumento dei consumi di gioielleria

- 4. la politica finanziaria speculativa degli USA

- 5. la restaurazione delle Riserve Auree delle banche centrali.

I Paesi BRICKS sono entrati in una spirale di crescita dettata dal globalismo americano. Sia la Cina che i Paesi già allineati da tempo a questa politica economica come il Brasile, stanno comprando oro in lingotti da 400 once per le proprie banche centrali da circa 20 anni. Ristrutturare le Riserve Auree per agganciare il denaro ad un bene reale che non perderà mai di valore: l’oro è questo bene. Nelle mani fisse delle grandi potenze, la maggior parte delle miniere è nei Paesi BRICKS, Brasile, India e Sudafrica in particolare.

Anche le materie prime strategiche sono in mano agli stessi “Paesi Big” ma dislocate nei BRICKS, che ad oggi chiedono migliori trattamenti economici, vista la loro importanza strategica nella costruzione politica e sociale del mondo. Oggi, i siti dove sono concentrate le maggiori produzioni di materie prime sono in mano alle superpotenze che uscirono vittoriose dalla seconda guerra mondiale, anche se nessuno lo ricorda. Il fatto che siano materie prime strategiche, fa scattare il loro prezzo in alto.

Con la blockchain e i bitcoin, si va verso questa direzione: togliere la moneta in circolazione, ridurre la stampa di moneta, combattere il riciclaggio. Ma chi combatte le speculazioni finanziarie? La bolla delle materie prime è una storia vecchia come il mondo. Vi ricordate la speculazione dei tulipani in Olanda? Basta creare un alone di opinione pubblica intorno ad un caso e tutti vogliono bucare la notizia. Si crea interesse e i giochi son fatti; eccoti l’oro a 2000 dollari. Quando scema l’interesse torna al suo prezzo reale.

Il consenso dell’opinione pubblica servirà alla distribuzione di microchip per pagare la spesa, le bollette e anche il gelato e le giostre per i nostri bambini: la digitalizzazione. Qualsiasi problema al microchip o alla propria identità e il giochino si ferma. Niente soldi, niente giostra, niente ospedale, niente casa, la vita si riduce alla richiesta di credito, dalla dipendenza dalle aziende, alla dipendenza dalle istituzioni finanziarie.

Così si combatte l’inflazione e tutti quei brutti ceffi che terrorizzano i risparmiatori! What a wonderful world.

Luca Clemente

Commenti recenti